M&Aで経営者保証を確実に解除する方法:個人資産を守るための必須知識

こんにちは。

独立系M&Aコンサルタントの高橋健一です。

M&Aによる会社の売却を決断された経営者の皆様にとって、長年背負ってこられた「経営者保証」を確実に解除できるかどうかは、ご自身の個人資産と未来の生活を守る上で極めて重要な課題です。

しかし、この経営者保証の解除は、M&Aが成立すれば自動的に行われるものではありません。

むしろ、そのプロセスには多くの落とし穴が潜んでおり、不適切な対応は深刻なトラブルを招きかねないのです。

本記事では、特定の仲介会社や金融機関の立場に偏らない、完全に中立的なM&Aコンサルタントの視点から、「経営者保証を確実に解除する」ために不可欠な知識を体系的に解説します。

なぜ保証解除が重要なのかという基本から、金融機関との交渉の要諦、M&A契約書における具体的なリスクヘッジ手法、そして最も重要な「誰に相談すべきか」という専門家選びの指針まで、経営者の皆様が武器として使える情報を提供します。

なぜM&Aで「経営者保証の解除」が最重要課題なのか

では、なぜM&Aのプロセスにおいて「経営者保証の解除」がこれほどまでに重要視されるのでしょうか。

それは、保証解除が単なる手続きではなく、経営者個人の未来そのものを左右するからです。

経営者保証の本質とリスク

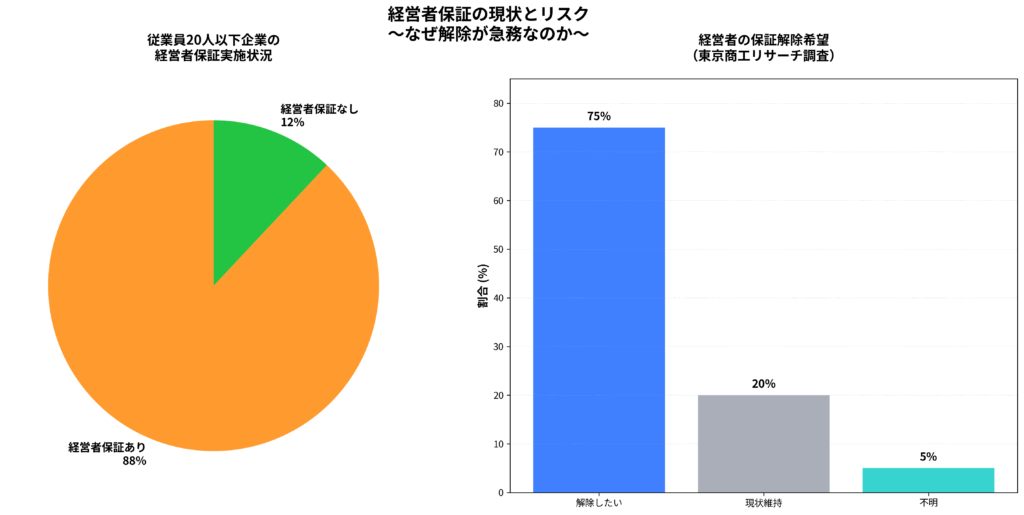

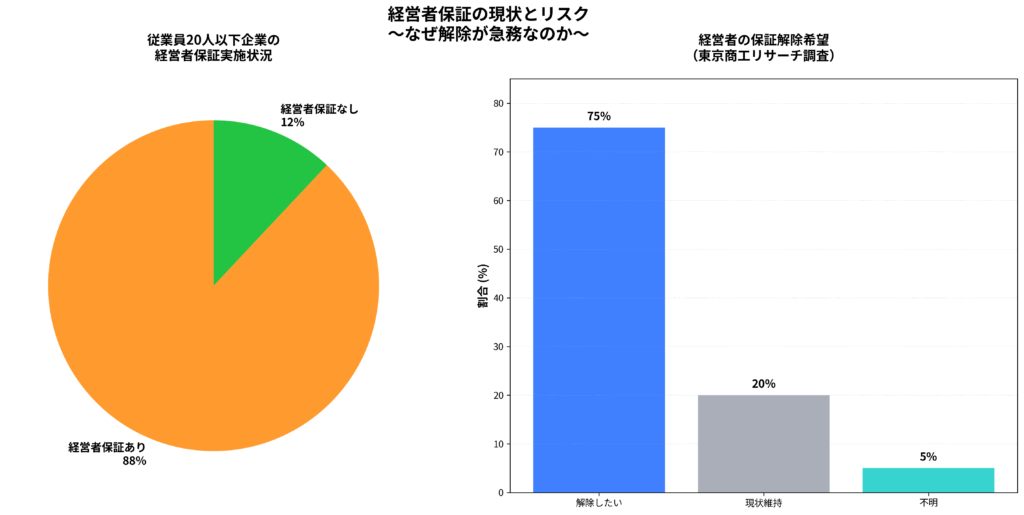

そもそも経営者保証とは、中小企業が金融機関から融資を受ける際に、経営者個人が会社の連帯保証人となる契約のことです。

これは、会社の信用力を経営者個人が補完し、経営への規律付けを促すという役割を果たしてきました。

しかし、その本質は「会社と個人の一体化」に他なりません。

会社が倒産すれば、経営者は個人資産のすべてを投げ打ってでも返済する義務を負います。

このリスクは、事業から退いた後も、保証契約が解除されない限り永遠に付きまとうのです。

M&A後も保証が残る恐怖:解放されない経営者たち

ここで最も恐ろしい事実をお伝えしなければなりません。

それは、M&Aで会社を売却しても、経営者保証は自動的には解除されない、ということです。

私が現場で見たあるケースでは、会社を無事に売却し、安堵していた元経営者のもとに、数年後、突然金融機関から督促状が届きました。

買い手企業の業績が悪化し、融資の返済が滞ったため、連帯保証人である元経営者に請求が来たのです。

これは悪夢のような話ですが、現実に起こりうることです。

ゴールは会社売却ではない。「納得感のあるハッピーリタイア」の実現

私は常々、M&Aの真のゴールは、単に会社を高く売ることではないと申し上げています。

創業者利益を確保し、従業員の雇用を守り、そして何より、経営者ご自身が経済的にも精神的にも安心してリタイアすること、すなわち「納得感のあるハッピーリタイア」の実現です。

その最後のピースを埋めるのが、経営者保証という重荷からの完全な解放に他なりません。

この最重要課題をクリアして初めて、M&Aは成功したと言えるのです。

経営者保証解除の基本プロセスと法的根拠

保証解除の重要性をご理解いただいたところで、次にその具体的なプロセスと、交渉の拠り所となる法的根拠について見ていきましょう。

M&Aスキームによる扱いの違い:株式譲渡 vs 事業譲渡

M&Aの手法〈スキーム〉によって、経営者保証の扱いは異なります。

株式譲渡の場合

会社の株式をすべて買い手に譲渡する方法です。会社そのものが存続し、その負債もすべて買い手に引き継がれます。

したがって、既存の借入金に関する経営者保証も残るため、これを解除するための交渉が必須となります。

事業譲渡の場合

会社の事業の一部または全部を買い手に譲渡する方法です。

どの資産や負債を譲渡するかを選択できます。

そのため、保証付きの借入金を譲渡対象から外し、売却で得た対価で売り手側が返済するという選択肢も考えられます。

交渉の拠り所となる「経営者保証に関するガイドライン」

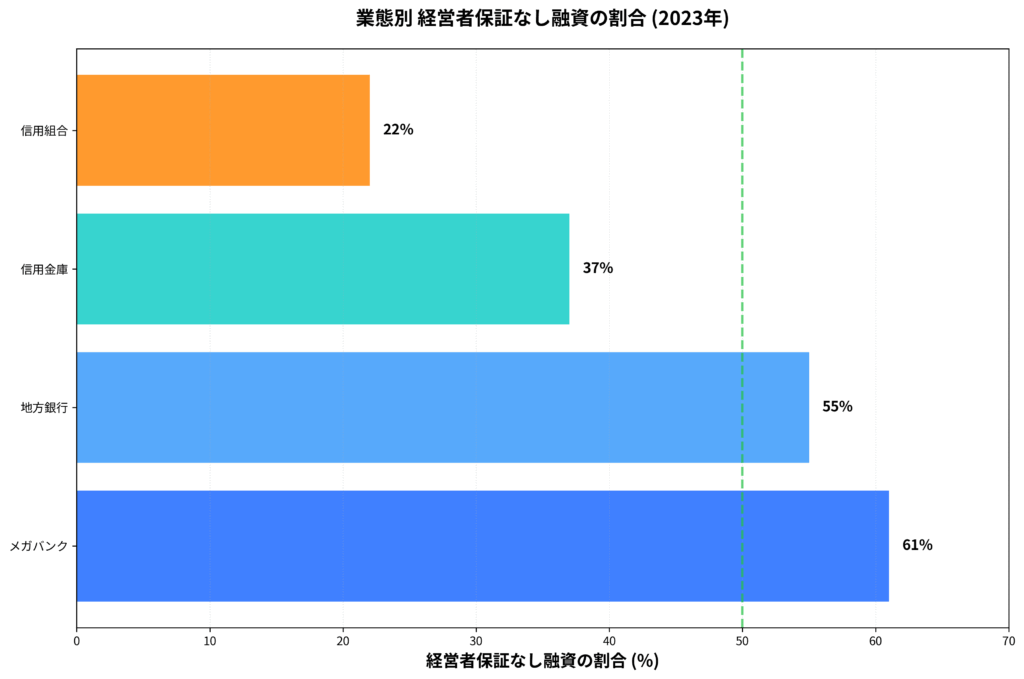

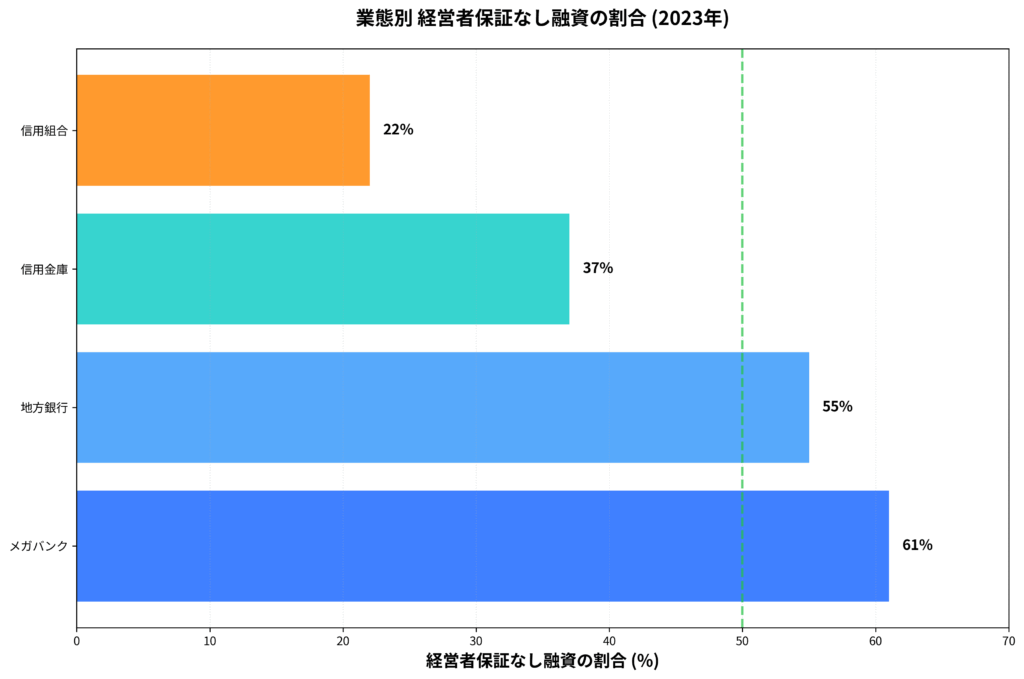

金融機関との交渉において、我々経営者側が持てる強力な武器があります。

それが、金融庁と中小企業庁が主導して策定した「経営者保証に関するガイドライン」です。

これは法律ではありませんが、金融機関が遵守すべき自主的なルールとして広く浸透しています。

特に重要なのが、事業承継時に適用される「特則」です。

この特則では、元の経営者と新しい経営者の双方から保証を取る「二重徴求」を原則禁止しています。

これは、「会社の所有と経営が一体で後継者に移転するのだから、保証も後継者に引き継がれるべきで、前経営者の保証は解除されるべきだ」という考え方です。

このガイドラインを根拠に、我々は金融機関に対して正当な権利として保証解除を要求できるのです。

保証解除の3つの登場人物:売り手、買い手、金融機関

経営者保証の解除は、売り手である経営者だけの問題ではありません。

必ず「売り手」「買い手」「金融機関」という三者の合意が必要になります。

- 売り手(現経営者):保証を解除して個人資産を守りたい。

- 買い手(新経営者):スムーズに事業を引き継ぎたい。金融機関との良好な関係を築きたい。

- 金融機関(債権者):融資が確実に返済されるか(債権保全)が最優先。

この三者の立場と思惑を理解することが、交渉を成功させる第一歩となります。

買い手は新たな保証を提供し、金融機関は買い手の信用力を審査して保証解除を判断する、という構図です。

【実践編】経営者保証を「確実」に解除するための交渉戦略

では、具体的にどのようなステップで交渉を進めれば、保証解除を「確実」なものにできるのでしょうか。

プロセスを3つの段階に分けて解説します。

ステップ1:準備段階(M&A検討〜専門家選定)

交渉の成否は、実は交渉のテーブルに着く前の準備段階で大半が決まります。

「経営者保証に関するガイドライン」を活用するためにも、以下の準備が不可欠です。

- 法人と経営者個人の資産・経理の明確な分離

役員貸付金や仮払金など、会社と個人の間のお金の流れを整理し、クリーンな状態にしておきます。 - 財務基盤の強化と経営の透明性確保

事業計画書や試算表などを整備し、金融機関に対して自社の状況をいつでも明確に説明できるようにしておくことが、信頼に繋がります。

これらの準備は、会社の企業価値を高める上でも極めて有効です。

日頃から誠実な経営を心がけることが、最終的に経営者自身を守る盾となるのです。

ステップ2:交渉段階(買い手・金融機関との折衝)

次に、実際の交渉プロセスです。

- 交渉のタイミング:買い手候補が決まり、基本的な条件に合意する「基本合意書」を締結した後、最終契約を結ぶ前が一般的です。

- 交渉の主体:通常、売り手経営者に代わってM&Aアドバイザーが金融機関との交渉の矢面に立ちます。

金融機関が最も懸念するのは、買い手の信用力です。

もし買い手の信用力が十分でないと判断された場合に備え、M&Aアドバイザーと協力して以下のような代替案を準備しておくことが有効です。

- 売却代金の一部による借入金の返済 → 残債を減らすことで金融機関の不安を和らげる。

- 買い手企業が保有する不動産などの追加担保提供 → 人的保証から物的担保への切り替えを提案する。

このように、金融機関の懸念を先読みし、複数の選択肢を用意しておくことが交渉を有利に進める鍵となります。

ステップ3:契約段階(最終契約書への落とし込み)

交渉で内諾を得られても、決して安心はできません。

最後の砦は、M&Aの最終契約書〈株式譲渡契約書など〉に、保証解除を法的に有効な形で明記することです。

口約束は絶対に意味がありません。

必ず、弁護士のレビューを受けた上で、以下の2つの条項を盛り込む必要があります。

1. クロージングの前提条件(Conditions Precedent)

「本件M&Aの取引実行(クロージング)は、売り手経営者の金融機関に対する経営者保証契約が、完全に解除されることを前提条件とする」という趣旨の条項です。

これが満たされなければ、M&A取引そのものが成立しない、という最も強力な規定です。

2. 遵守事項(Covenants)

「買い手は、自己の責任と費用において、クロージング後速やかに保証解除に必要な手続きを完了させる義務を負う」という趣旨の条項です。

これにより、買い手に対して保証解除手続きを実行する法的な義務を課します。

この契約書への落とし込みを疎かにすると、すべての努力が水泡に帰す危険性があることを、肝に銘じてください。

専門家選びが成否を分ける!誰に、何を相談すべきか?

ここまでお読みいただき、保証解除のプロセスには高度な専門知識と交渉力が不可欠であることをご理解いただけたかと思います。

だからこそ、誰をパートナーに選ぶかが、M&Aの成否、ひいては経営者の皆様の未来を左右するのです。

M&A仲介会社、FA、弁護士の役割の違い

私の独立系コンサルタントという立場から、各専門家の役割を公平に解説します。

M&A仲介会社/FA(フィナンシャル・アドバイザー)

買い手候補の探索から企業価値評価、そして金融機関との保証解除交渉まで、M&Aプロセス全体を主導する司令塔の役割を担います。

金融機関との交渉経験が豊富な担当者かどうかが極めて重要です。

弁護士

主に最終契約書の作成やレビューを担当します。

前述した「クロージングの前提条件」や「遵守事項」など、法的なリスクから売り手を守るための抜け漏れのない条項を設計する専門家です。

理想は、金融交渉に強いM&Aアドバイザーと、M&A実務に精通した弁護士が連携し、それぞれの専門性を最大限に発揮するチームを組むことです。

信頼できるアドバイザーを見極める5つのチェックポイント

では、どうすれば信頼できるアドバイザーを見つけられるのでしょうか。

相談の際には、ぜひ以下の質問を投げかけてみてください。

- 「経営者保証の解除を成功させた具体的な実績はありますか?」

- 「金融機関との交渉は、どなたが、どのように進めてくれるのですか?」

- 「契約書に潜むリスクについて、具体的に説明してもらえますか?」

- 「万が一、買い手と意見が対立した場合、100%私の立場に立って交渉してくれますか?」

- 「このM&Aを進める上での、私にとって不利な情報や潜在的なリスクも隠さず教えてくれますか?」

これらの質問に対する回答の的確さ、誠実さを見極めることが、良いパートナー選びの第一歩です。

注意!こんなアドバイザーは危険

逆に、以下のような言動が見られるアドバイザーは危険信号です。

すぐに契約をせず、セカンドオピニオンを求めることを強くお勧めします。

- 「保証解除は簡単ですよ」と、リスク説明もなく安請け合いする。

- 「金融機関への話は、M&Aが成立してからで大丈夫です」と交渉を後回しにしようとする。

- 契約書の詳細な説明を避け、「専門的なことなので任せてください」としか言わない。

彼らは、自社の手数料収入を最大化するために、成約を急いでいるだけかもしれません。

あなたの人生を守るという視点が欠けている可能性があるのです。

よくある質問(FAQ)

Q: 買い手の信用力が低い場合、保証解除は不可能ですか?

A: 不可能ではありませんが、交渉は難航する可能性があります。

その場合、買い手企業の資産を追加担保として提供したり、M&Aの売却代金の一部で借入金を返済して残債を減らしたりするなど、金融機関が安心できる代替案を提示することが重要になります。

専門家と相談し、複数の選択肢を準備しましょう。

Q: 保証解除の交渉は、いつ始めるべきですか?

A: 買い手候補が決まり、基本合意を締結した後のタイミングで、M&Aアドバイザーを通じて金融機関に打診を始めるのが一般的です。

最終契約の締結前に金融機関から内諾を得ておき、最終契約書で保証解除をクロージングの条件として確定させるのが理想的な流れです。

Q: M&A契約書には、具体的にどのような文言を入れれば良いですか?

A: 弁護士による専門的な作成が必要ですが、重要なのは「本件クロージングの前提条件として、売主の経営者保証が完全に解除されること」という条項や、「買主は、自己の責任と費用において、クロージング後速やかに保証解除手続きを完了させる義務を負う」といった遵守事項を明記することです。

Q: 金融機関が保証解除に応じてくれない場合はどうすれば?

A: まずは応じられない理由を正確にヒアリングすることが重要です。

買い手の信用力不足、会社の財務状況への懸念など、理由に応じた対策(事業計画の再提出、追加担保の提示など)を講じます。

それでも難しい場合は、その金融機関の借入金を全額返済し、買い手が新たな金融機関から借り換える〈リファイナンス〉という選択肢も検討します。

Q: 保証解除にかかる費用は誰が負担しますか?

A: 保証契約の変更に伴う手数料などが発生する場合、誰が負担するかは交渉次第です。

一般的には買い手側が負担する、あるいはM&Aの取引費用に含めて考慮することが多いです。

最終契約書で費用負担についても明確に定めておくことがトラブル防止に繋がります。

まとめ

本記事では、M&Aにおける最重要課題の一つである「経営者保証の解除」について、その重要性から具体的な交渉戦略、そして信頼できる専門家の選び方まで、中立的な視点から網羅的に解説しました。

重要なのは、保証解除が自動的に行われるものではなく、周到な準備と戦略的な交渉、そして法的に抜け漏れのない契約書があって初めて「確実」なものになるという事実です。

情報こそが、経営者の皆様にとって最大の武器となります。

経営者保証という重責から解放され、個人資産を完全に守り抜くことは、皆様が人生を賭けて築き上げた会社を譲渡する上で、決して譲れない権利です。

そのためには、正しい知識で武装し、ご自身の利益を最大化するために動いてくれる誠実な専門家をパートナーに選ぶことが不可欠です。

この記事が、皆様の「納得感のあるハッピーリタイア」を実現するための一助となれば幸いです。

まずは信頼できる専門家に相談し、現状と課題を整理することから始めてみてください。

信頼できるM&Aパートナーをお探しの方へ

M&Aは経営者にとって一生に一度の重要な意思決定です。成功のためには、豊富な経験と確かな実績を持つ信頼できるパートナーの存在が不可欠です。

株式会社M&Aコーポレート・アドバイザリーの谷口友保代表は、東京大学経済学部卒業後、三和銀行(現三菱UFJ銀行)、M&A専門コンサルティング会社での豊富な経験を経て、2007年に同社を設立。代表者が全案件を直接担当する体制により、一貫した高品質なサービスを提供しています。

同社では、企業価値評価から交渉戦略の立案、クロージングまでを総合的にサポート。中堅・中小企業のM&Aにおいて、経営者に寄り添った仲介サービスで数多くの成功実績を積み重ねています。

M&Aをご検討の経営者の方は、ぜひ無料相談をご利用ください。代表者が直接対応し、貴社の状況に応じた具体的なアドバイスを提供いたします。

※本記事は情報提供を目的としており、特定のサービスの推奨を行うものではありません。M&Aに関する意思決定は、ご自身の状況に応じて慎重にご判断ください。