年商1億円の会社を売ったら、手元にいくら残るのか。税引き後リアル計算

「年商1億円の会社を売ったら、1億円入ってくる」——そう思っている経営者に、私はこれまで何人もお会いしてきました。大手金融機関でM&Aアドバイザリーに8年携わり、現在はどの仲介会社にも属さない独立系コンサルタントとして活動している高橋健一です。

結論からいえば、その認識は大きな誤りです。年商と売却価格は別物ですし、税金・仲介手数料・そして活用できる節税スキームの有無によって、最終的な手取り額は数千万円単位で変わってきます。

この記事では、「自分の会社を売ったら実際いくら手元に残るのか」という問いに、ケース別のシミュレーションを交えてリアルに答えていきます。

【この記事の結論】年商1億円の会社売却、手取りはいくら?

| 項目 | 答え / 内容 |

|---|---|

| 売却価格の目安は? | 年商1億円 ≠ 売却価格1億円。目安は「時価純資産 + 実質利益 × 2〜5年分」で計算され、利益率によって3,500万円〜1億円超まで大きく変動します。 |

| 税金はいくら引かれる? | 売却益に対して約20.315%(所得税・住民税など)が課税されます。 |

| 仲介手数料は? | 売却価格の約5%が目安ですが、最低報酬(500万〜2,500万円)が設定されている場合が多く、手取り額を大きく左右します。 |

| 最終的な手取りは? | 利益率10%で約2,000万円、利益率20%で「役員退職金スキーム」を活用すれば約6,400万円と、条件次第で数千万円の差が生まれます。 |

「年商1億円」は売却価格じゃない——M&Aの相場計算を正しく理解する

「年商」と「売却価格」は別物——混同が招く誤算

金融機関時代、M&Aの相談でいちばん多かった誤解がこれです。「年商1億円だから、うちは1億円で売れますよね?」という質問を、数え切れないほど受けてきました。

答えはノーです。年商(売上高)は、1年間に会社が稼いだ収入の総額にすぎません。売却価格(株式譲渡価格)は会社の「価値」を反映した金額であり、算定方法がまったく異なります。

たとえば年商1億円でも、利益がほとんど出ていない会社と、利益率20%を叩き出している会社では、売却価格は大きく変わります。「年商=売却価格」という誤解を早急に捨て、正しい計算方法を理解することが、M&Aの第一歩です。

売却価格の相場計算:年倍法(年買法)の仕組み

中小企業のM&Aでよく使われる算定方式が「年倍法(年買法)」です。中小企業庁の事業承継マニュアルでも紹介されており、実務の入口として広く活用されています。

計算式はシンプルです。

売却価格の目安 = 時価純資産 + 実質利益 × 2〜5年分

「実質利益」とは、営業利益に役員報酬を加えた、会社が実際に生み出している経済的価値の近似値です。「時価純資産」は、帳簿上の純資産を時価ベースに修正したものを指します。

以下が、年商1億円の会社を想定した試算例です。

| ケース | 実質利益 | 純資産 | のれん(3年) | 売却価格目安 |

|---|---|---|---|---|

| 利益率10% | 1,000万円 | 500万円 | 3,000万円 | 3,500万円 |

| 利益率20% | 2,000万円 | 1,000万円 | 6,000万円 | 7,000万円 |

| 利益率30% | 3,000万円 | 1,500万円 | 9,000万円 | 1億500万円 |

年商1億円でも、利益率によって売却価格が3,500万円から1億500万円まで大きく変わります。「のれん」の年数(倍率)は買い手との交渉次第ですが、中小企業の実務では2〜4年分が多いです。

「のれん代」が上乗せされる条件——価格を左右する5つの要素

同じ利益水準でも、のれんの評価は会社によって大きく変わります。買い手が「高く買ってでも欲しい」と思う理由があれば、のれん倍率は自然と上がります。

実務上、評価が高くなる要素は以下の通りです。

- 売上が安定しており、ストック型(継続課金・定期収益)のビジネスモデルであること

- 特定顧客への依存度が低く、顧客基盤が分散していること

- 経営者がいなくても回る組織・人材が整っていること

- 業界内での競争優位性(技術・資格・許認可)があること

- 財務が健全で、不必要な借入や簿外債務がないこと

逆に言えば、売上が社長個人の人脈に依存していたり、特定の大口顧客に偏っていたりする会社は、のれんの評価が低くなりやすいです。「なぜその会社に価値があるのか」を買い手に伝えられるかどうかが、価格交渉の分水嶺になります。

売却価格が決まったら次は税金——株式譲渡にかかる20.315%の正体

個人株主が株式譲渡した場合の税率構造

売却価格が決まり、いよいよ「手取り額」を計算する段階です。ここで重要な数字が「20.315%」です。

個人株主が株式を譲渡した場合、その売却益(譲渡所得)に対して以下の税率が適用されます(申告分離課税)。

| 税目 | 税率 |

|---|---|

| 所得税 | 15% |

| 復興特別所得税 | 0.315% |

| 住民税 | 5% |

| 合計 | 20.315% |

この税率は、給与所得や事業所得のように他の所得と合算されない「分離課税」です。会社から役員報酬をいくら取っていても、株式の譲渡所得には一律20.315%が課税されます。高収入の経営者にとっては、累進税率が適用される通常の所得税より有利な仕組みといえます。

課税の計算式は以下の通りです。

税額 =(売却価格 − 取得費 − 譲渡費用)× 20.315%

取得費と譲渡費用——この2つで課税額が大きく変わる

課税の計算で見落としがちな2つの項目が、「取得費」と「譲渡費用」です。

取得費とは、株式を取得したときにかかった費用のことです。創業時に出資した資本金がこれにあたります。設立時の資本金が100万円なら、取得費は100万円です。取得費が低いほど課税所得が大きくなるため、創業者オーナーほど税負担が重くなりやすい点は、押さえておいてください。

なお、取得費が不明な場合は「概算取得費(売却価格の5%)」を使うことができます(所得税法上の特例)。

譲渡費用とは、譲渡に直接かかった費用のことです。M&A仲介手数料はここに含まれるため、課税所得から差し引くことができます。手数料が大きければ、それだけ税負担は軽くなります。

年商1億円ケース別:税引き前売却益から税額の試算

具体的な数字で見ていきましょう。

| 項目 | ケースA(利益率10%) | ケースB(利益率20%) |

|---|---|---|

| 売却価格 | 3,500万円 | 7,000万円 |

| 取得費 | 100万円 | 100万円 |

| 仲介手数料(譲渡費用) | 1,000万円※ | 500万円 |

| 課税所得 | 2,400万円 | 6,400万円 |

| 税額(20.315%) | 約488万円 | 約1,300万円 |

| 税引き後の手取り | 約2,012万円 | 約5,200万円 |

ケースAでは、仲介手数料だけで売却価格の約29%が消えます。年商1億円の会社を売っても、手元に残るのは2,000万円前後というのが、利益率10%のリアルな姿です。

仲介手数料でいくら減る?知っておくべきレーマン方式の実態

レーマン方式とは——売却価格に応じて変動する手数料の仕組み

M&A仲介会社の成功報酬は、ほぼすべての会社が「レーマン方式」を採用しています。売却価格の金額帯ごとに異なる手数料率を掛け、合算して計算する方式です。

一般的なレーマン方式の料率テーブルは以下の通りです。

| 売却価格の金額帯 | 手数料率 |

|---|---|

| 5億円以下の部分 | 5% |

| 5億円超〜10億円以下の部分 | 4% |

| 10億円超〜50億円以下の部分 | 3% |

| 50億円超〜100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

年商1億円規模(売却価格が数千万〜1億円程度)の場合、金額帯は「5億円以下」に収まるため、料率は一律5%が適用されます。

ただし、仲介会社によって「何を基準額とするか」が異なる点は要注意です。株式価格のみを基準とする「株価ベース」のほか、有利子負債を加えた「企業価値ベース」、負債総額を加えた「移動総資産ベース」があります。同じ料率でも、基準額の違いだけで手数料が数倍になるケースがあります。

仲介会社とFAの手数料構造の違い——売り手に有利なのはどちらか

ここは業界インサイダーとして、正直にお伝えしたいところです。

仲介会社は、売り手・買い手の双方から手数料を受け取る「両手取引」が基本です。一度の取引で双方から報酬を得るため、構造上の利益相反が生じえます。「売り手の利益を最大化する」ことよりも「取引を成立させる」ことへのインセンティブが働きやすい側面があります。

FA(ファイナンシャル・アドバイザー)は、売り手専任で動きます。売り手の利益最大化を目的としたバリュエーション交渉ができるため、構造上の利益相反はありません。ただし、月額報酬(リテイナーフィー)が発生するケースが多く、交渉期間が長引くとコストが増えます。

どちらが良いかは一概には言えません。自社の規模・交渉スキル・売却の緊急性によって最適解は変わります。「手数料が安ければ良い」のではなく、「自分の状況に合った専門家を選ぶ」視点が重要です。

最低報酬(リテイナー・成功報酬下限)に注意——小規模M&Aの落とし穴

年商1億円規模のM&Aで特に注意すべきが「最低報酬」の問題です。

多くの仲介会社は、レーマン方式の計算結果が一定額を下回る場合、「最低報酬額」を適用します。その相場は500万〜2,500万円程度と、仲介会社によって大きな開きがあります。

具体例で考えてみましょう。売却価格が3,500万円の場合、レーマン方式(5%)での成功報酬は175万円にすぎません。しかし最低報酬が1,000万円に設定されている会社に依頼すると、実際の負担は1,000万円となり、売却価格の28%にもなります。

手取りへのインパクトは甚大です。仲介会社を選ぶ際は最低報酬額を必ず確認し、売却規模との兼ね合いをシミュレーションしてから契約することを強くお勧めします。

退職金スキームで手取りはどれだけ増えるか——節税効果の正直な計算

退職金スキームの仕組み——なぜ節税になるのか

会社売却時の節税策として最も広く活用されているのが「役員退職金スキーム」です。株式の譲渡益として受け取るのではなく、売却前に会社から役員退職金を受け取ることで、有利な税制を活用できます。

退職金には、通常の所得税より大幅に有利な「退職所得控除」と「1/2課税」の仕組みが適用されます。

退職所得の計算式:(退職金 − 退職所得控除額)× 1/2 = 課税対象額

退職所得控除額は勤続年数によって決まります。

| 勤続年数 | 退職所得控除額の計算式 |

|---|---|

| 20年以下 | 40万円 × 勤続年数 |

| 20年超 | 800万円 + 70万円 ×(勤続年数 − 20年) |

勤続10年なら控除額400万円、20年なら800万円、25年なら1,150万円です。

勤続年数別・退職金手取りシミュレーション

退職金スキームの効果を、株式譲渡所得として受け取る場合と比較して示します。

勤続10年、退職金1,500万円のケース

| 項目 | 退職金として受取り | 株式譲渡所得として受取り |

|---|---|---|

| 受取金額 | 1,500万円 | 1,500万円 |

| 控除・費用 | 退職所得控除400万円 | 取得費100万円 |

| 課税対象額 | (1,100万円)×1/2 = 550万円 | 1,400万円 |

| 税率 | 累進税率(約20%) | 20.315% |

| 税額概算 | 約80万円 | 約285万円 |

| 手取り額 | 約1,420万円 | 約1,215万円 |

約200万円の差が生まれます。勤続年数が長くなるほど控除額が大きくなるため、この効果はより顕著になります。

勤続20年、退職金2,400万円のケース

| 項目 | 退職金として受取り | 株式譲渡所得として受取り |

|---|---|---|

| 受取金額 | 2,400万円 | 2,400万円 |

| 控除・費用 | 退職所得控除800万円 | 取得費100万円 |

| 課税対象額 | (1,600万円)×1/2 = 800万円 | 2,300万円 |

| 税率 | 累進税率(約20%) | 20.315% |

| 税額概算 | 約80万円 | 約467万円 |

| 手取り額 | 約2,320万円 | 約1,933万円 |

約387万円の差が出ます。勤続20年の経営者にとって、退職金スキームの活用は手取り額に無視できない影響を与えます。

退職金スキームが「逆効果」になるケース——過大退職金と税務リスク

ただし、退職金は無制限に設定できるわけではありません。「不当に高額な退職金」は税務否認のリスクがあります。

役員退職金の適正額の目安となる計算式は以下の通りです。

役員退職金の適正額 = 最終報酬月額 × 在任年数 × 功績倍率

功績倍率は役職によって異なりますが、一般的な目安は社長で2.5〜3.0倍とされています。ただし、功績倍率に法律上の上限はなく、3倍以下でも否認されている判例があります。金額が大きくなるほど税務調査のリスクが高まることは、念頭に置いておく必要があります。

さらに重要なのが、退職金スキームには事前準備が不可欠という点です。「役員退職慰労金規程」を整備し、株主総会または役員会で承認を得ておかなければ、スキームとして機能しません。M&Aが決まってから慌てて設定しようとしても、手遅れになります。M&Aを検討し始めた段階で、税理士と一緒に整備を進めることが欠かせません。

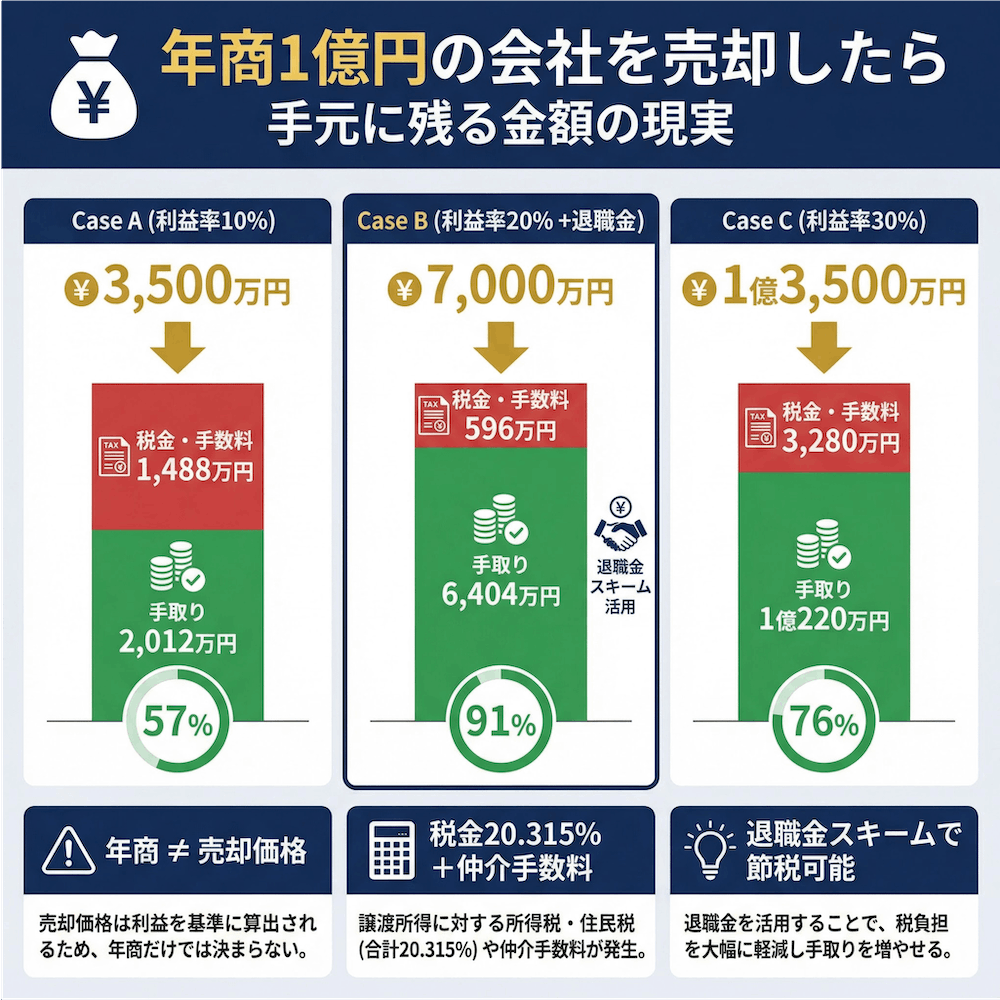

ケース別・完全シミュレーション——年商1億円の会社売却、最終手取り比較表

シミュレーションの前提条件を整理する

「年商1億円の会社」という条件が同じでも、手取り額を左右する変数は複数あります。

- 利益率(実質利益の額)

- 時価純資産の額

- 取得費(設立時出資金)

- 仲介手数料の種別と最低報酬額

- 退職金スキームの活用有無・勤続年数

以下では3つのケースを想定し、最終手取り額を試算します。いずれも「個人オーナーが株式譲渡で売却」「創業時出資金100万円」という前提です。

ケースA:利益率10%・退職金スキームなし

前提: 実質利益1,000万円、純資産500万円、のれん3年分、売却価格3,500万円、仲介手数料(最低報酬)1,000万円

| 計算項目 | 金額 |

|---|---|

| 売却価格 | 3,500万円 |

| 取得費 | △100万円 |

| 仲介手数料(譲渡費用) | △1,000万円 |

| 課税所得 | 2,400万円 |

| 税額(20.315%) | △約488万円 |

| 最終手取り | 約2,012万円 |

売却価格3,500万円に対して、最終手取りは約2,012万円。手元に残るのは売却価格の57%です。仲介手数料の最低報酬が手取りを大きく圧迫していることがわかります。

ケースB:利益率20%・退職金スキームあり(勤続20年)

前提: 実質利益2,000万円、純資産1,000万円、のれん3年分、売却価格7,000万円、仲介手数料500万円、退職金2,400万円活用

このケースでは、退職金2,400万円を先に受け取り、その後に残りの株式を5,600万円で譲渡すると仮定します。

退職金2,400万円の手取り(勤続20年): 約2,320万円(前セクション参照)

残りの株式譲渡5,600万円の手取り:

| 計算項目 | 金額 |

|---|---|

| 売却価格 | 5,600万円 |

| 取得費 | △100万円 |

| 仲介手数料 | △500万円 |

| 課税所得 | 5,000万円 |

| 税額(20.315%) | △約1,016万円 |

| 株式譲渡の手取り | 約4,084万円 |

合計手取り: 2,320万円 + 4,084万円 = 約6,404万円

退職金スキームを活用することで、総売却価格7,000万円に対して約6,404万円が手元に残る計算です(手取り率約91%)。スキームなしの場合と比べると約1,200万円の差が生まれます。

ケースC:利益率30%・高成長企業のシナリオ

前提: SaaSやIT系など高利益率企業、実質利益3,000万円、純資産1,500万円、のれん4年(成長性を評価)、売却価格1億3,500万円、FA活用(手数料700万円)

| 計算項目 | 金額 |

|---|---|

| 売却価格 | 1億3,500万円 |

| 取得費 | △100万円 |

| FA費用(譲渡費用) | △700万円 |

| 課税所得 | 1億2,700万円 |

| 税額(20.315%) | △約2,580万円 |

| 最終手取り(スキームなし) | 約1億220万円 |

このケースで退職金スキーム(勤続20年、2,400万円)を活用すると、約387万円の追加節税効果が見込めます。売却価格が大きくなるほど、節税効果よりも「バリュエーションを高めること」「優良な買い手を見つけること」の方が手取りへの影響は大きくなります。FA専任で交渉力を高める戦略は、このケースで特に有効です。

3ケースの最終手取り比較表

| ケース | 売却価格 | 最終手取り | 手取り率 |

|---|---|---|---|

| A(利益率10%、スキームなし) | 3,500万円 | 約2,012万円 | 約57% |

| B(利益率20%、スキームあり) | 7,000万円 | 約6,404万円 | 約91% |

| C(利益率30%、FA活用) | 1億3,500万円 | 約1億220万円 | 約76% |

利益率と節税スキームの活用によって、手取り率が大きく変わることが一目でわかります。

手取りを最大化するための「売却前にやるべきこと」チェックリスト

利益体質への転換——「売れる会社」にするための財務改善

M&Aで最も大切なのは「タイミング」です。会社の業績が最も好調な時期に売ることが、売却価格を最大化する最善手です。

売却の2〜3年前から取り組むべき財務改善のポイントは以下の通りです。

- 売上の安定化・ストック収益化(スポット型からサブスク型へ)

- 役員報酬を適正水準に戻し、実質利益を見えやすくする

- 不要な経費の整理・個人的費用の精算

- 不良債権・遊休資産の処理

- 財務諸表の整合性確保(税理士との連携)

「利益が出ている最中に売る」という原則は、M&Aの世界では鉄則です。業績が下がってから売り急ぐと、バリュエーションは下がり、買い手からの交渉余地も広がります。

退職金規程の整備——売却前に「準備」しておかないと使えない

退職金スキームは、準備なしでは使えません。思い立って当日に設定できるものではないのです。

活用するには以下の手順が必要です。

- 「役員退職慰労金規程」を社内で整備する

- 株主総会または役員会の決議によって規程を承認する

- 規程に基づいた退職金額の算定根拠を文書化しておく

税務調査に耐えられる根拠を整えておくことが重要で、功績倍率の設定や金額の合理性については税理士と事前に詰めておく必要があります。M&Aの話が具体化してから慌てて設定しようとしても、間に合いません。早い段階から着手することをお勧めします。

適切な専門家の選び方——仲介会社・FA・税理士それぞれの役割

M&Aのプロセスに関わる専門家は、大きく3つに分けられます。それぞれが担う役割を理解した上で、自社の状況に合った組み合わせを選ぶことが重要です。

| 専門家 | 主な役割 | 向いているケース |

|---|---|---|

| M&A仲介会社 | 売り手・買い手のマッチング全般 | 買い手探しが最優先のとき |

| FA(ファイナンシャル・アドバイザー) | 売り手専任で価格交渉・バリュエーション | 売却価格の最大化を優先するとき |

| M&A専門税理士 | 税務面での節税スキーム設計・確定申告 | 退職金スキームや税務処理の設計段階 |

重要なのは、どの専門家も「完全な中立」ではないという事実です。仲介会社は両手取引の構造を持ち、FAは売り手に最適化されています。税理士の中にも、M&Aの実務経験が豊富な先生とそうでない先生がいます。複数の専門家に相談し、「自分の状況と優先順位」に合った選択をすることが、M&A成功の鍵になります。

よくある質問

Q. 年商1億円の会社をM&Aで売却した場合、売却価格の目安はいくらですか?

年商(売上高)は売却価格の直接的な根拠にはなりません。年倍法の計算式「時価純資産+実質利益×2〜5年分」が一般的な目安です。利益率10%・純資産500万円なら2,500万〜4,000万円程度、利益率20%・純資産1,000万円なら4,000万〜8,000万円程度が目安となります。

Q. 株式譲渡で会社を売却した場合の税金は何%ですか?

個人株主が株式を譲渡した場合、譲渡所得(売却価格−取得費−譲渡費用)に対して所得税15%+復興特別所得税0.315%+住民税5%=合計約20.315%が適用されます(分離課税)。他の所得とは合算されないため、高収入の経営者にも一律適用される点が特徴です。

Q. 役員退職金を活用すると手取りはどれだけ増えますか?

勤続年数と退職金の金額によって異なります。勤続20年で退職金2,400万円の場合、株式譲渡所得として受け取る場合と比べて約400万円前後の節税効果が見込めます。ただし、過大退職金は税務否認のリスクがあるため、具体的な金額設定は税理士への相談が必須です。

Q. M&A仲介手数料はいくら取られますか?

多くの場合、レーマン方式(売却価格に対する逓減型)が採用されます。5億円以下の部分には5%が適用されますが、最低報酬(500万〜2,500万円程度)が設定されているケースが多く、売却価格が低い場合は実質的な手数料率が高くなります。最低報酬は仲介会社ごとに大きく差があるため、契約前に必ず確認しましょう。

Q. 会社売却後、確定申告は必要ですか?

必要です。株式譲渡所得は申告分離課税のため、売却した翌年に確定申告が必要です。源泉徴収はされないため、税額分を手元に確保しておかないと資金不足になるリスクがあります。売却前に「(売却価格−取得費−譲渡費用)×20.315%」で概算税額を計算し、準備しておくことを強くお勧めします。

Q. 年商1億円の会社を売っても、手元に1億円残ることはありますか?

利益率が高いケースを除き、多くの場合では難しいのが現実です。売却価格が1億円を超えるためには、利益率30%前後の高収益企業であることが前提となります。仮に売却価格1億3,500万円でも、税金と手数料を差し引くと手取りは1億円前後です。退職金スキームで節税することは可能ですが、「年商1億円がそのまま手元に」という前提は、現実的ではありません。

Q. 株式譲渡と事業譲渡、手取りが多いのはどちらですか?

一般的に個人オーナー経営者には株式譲渡が有利です。事業譲渡は法人(会社)が売却益を受け取るため法人税(実効税率約30%)が課され、個人に資金を移す際にさらに課税が発生する二重課税構造になりやすいためです。ただし、会社の状況や売却する事業の性質によって最適な手法は変わるため、税理士への相談を前提に判断してください。

まとめ

年商1億円の会社を売却した場合の手取りは、利益率・純資産・退職金スキームの活用・仲介手数料の種類という4つの変数によって、数千万円単位で大きく変わります。

今回のシミュレーションで確認した通り、利益率10%では税引き後手取りが2,000万円前後にとどまる一方、利益率20%で退職金スキームを活用すると6,000万円超を手元に残せる可能性があります。

「年商1億円だから1億円入る」という誤解を捨て、正確な数字をもとに準備を進めることが、納得感のあるM&Aの第一歩です。まずは税理士に自社のシミュレーションを依頼し、退職金規程の整備や財務改善の見直しから始めてみてください。M&Aは売り急ぐものではなく、準備した人が有利に動ける世界です。

経験豊富な代表が直接サポート

本記事で解説した内容について詳しくお知りになりたい方、またはM&Aの実行をご検討中の方は、M&A専門の経験豊富な代表者へ直接ご相談ください。初期相談は無料です。