M&Aの成功確率って実際どのくらい?データを基に専門家が解説

M&Aを検討する経営者の皆様が最初に抱く疑問、それは「一体、M&Aの成功確率はどのくらいなのだろうか?」ではないでしょうか。

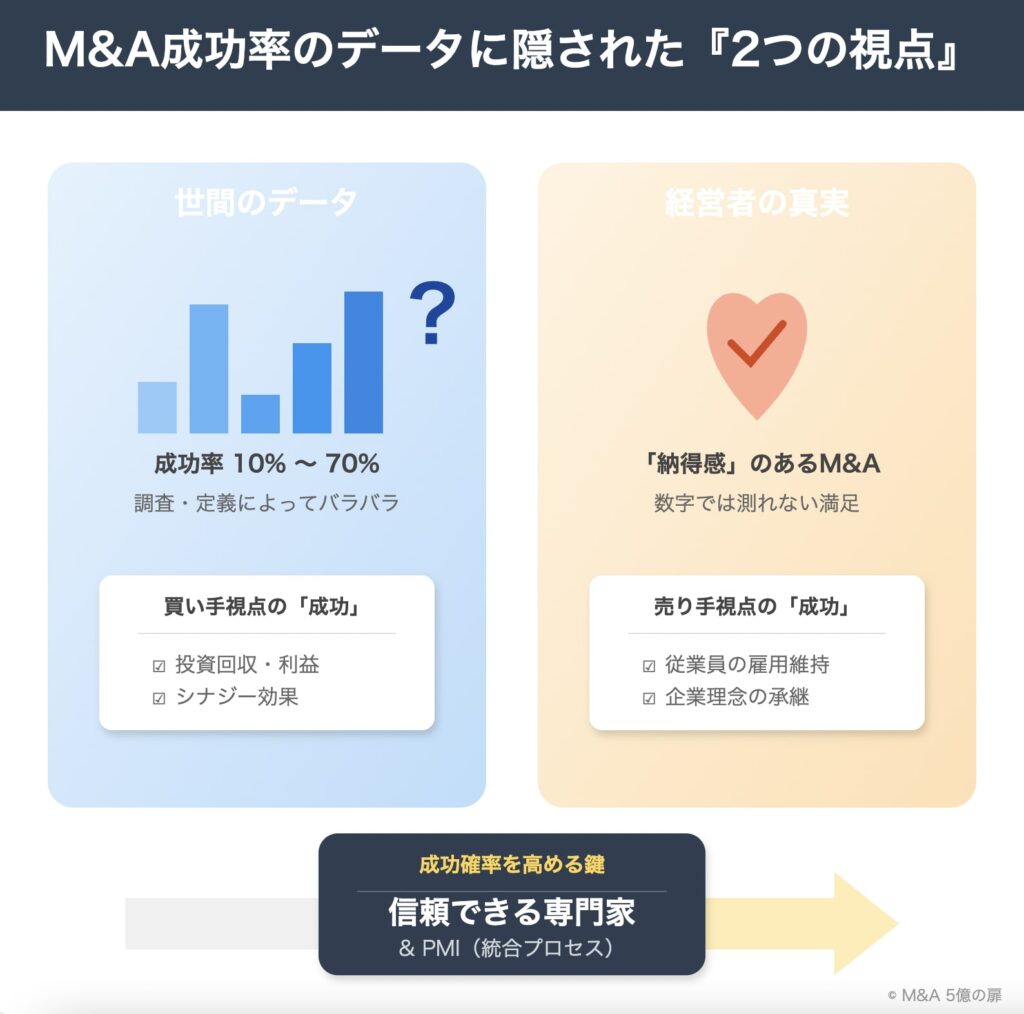

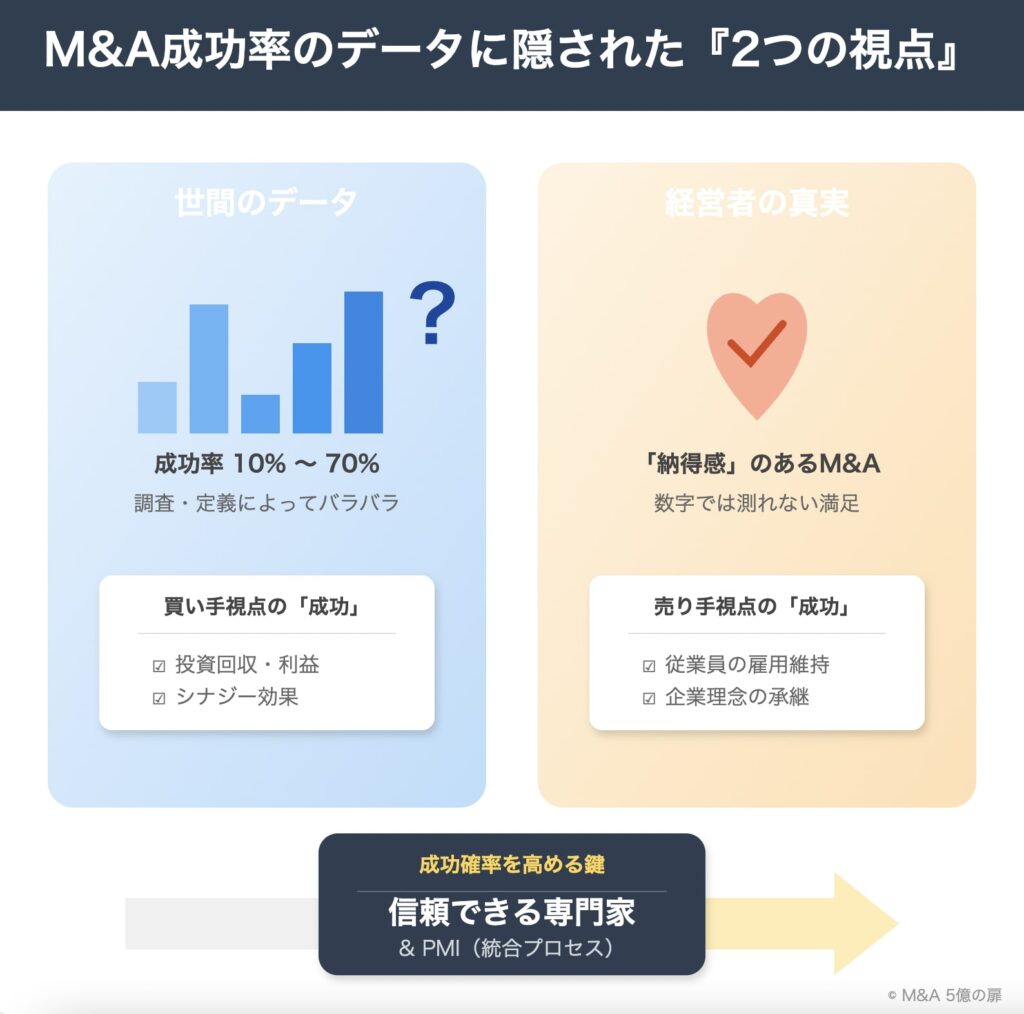

巷では「成功率は3割」といった厳しい数字も囁かれますが、その数字だけを鵜呑みにするのは危険です。

なぜなら、M&Aの「成功」の定義は一様ではなく、特にご自身の会社を譲渡する経営者の皆様にとっては、財務的な成果以上のものが問われるからです。

この記事では、独立した立場から多くの中小企業M&Aを支援してきた専門家として、各種データを客観的に分析し、成功確率の数字の裏にある真実を解説します。

さらに、統計データだけでは見えない、経営者にとっての「納得感のあるM&A」を実現し、成功確率を飛躍的に高めるための本質的なポイント、特に成否を分ける「専門家選び」について徹底的に掘り下げます。

【この記事の結論】M&Aの成功率|押さえるべき3つのポイント

| 項目 | 結論 |

|---|---|

| 巷で言われる成功率 | 「成功率は3割」という数字は、調査機関や「成功」の定義によって大きく異なり、絶対的なものではない。 |

| 売り手の「成功」とは | 買い手の財務的成功とは異なり、従業員の雇用維持や企業文化の承継など、経営者が「納得感」を得られること。 |

| 成功確率を高める鍵 | M&A失敗の主因であるPMI(統合プロセス)の計画と、自社の利益を最大化してくれる「信頼できる専門家選び」が最も重要。 |

巷で言われる「M&Aの成功確率は3割」は本当か?データの罠と真実

「M&Aの成功確率は3割しかない」

この言葉は、多くの経営者を不安にさせるのではないでしょうか。私、高橋も、M&Aの現場でこの言葉を何度も耳にしてきました。しかし、この「3割」という数字は、果たして本当に正しいのでしょうか。

結論から申し上げますと、この数字は、ある一面の真実ではありますが、すべてではありません。

各種調査機関が公表するM&A成功率のデータ

まず、M&Aの成功確率に関するいくつかの著名な調査結果を見てみましょう。

| 調査機関・媒体 | 発表年 | 成功確率 | 成功の定義 |

|---|---|---|---|

| デロイト トーマツ コンサルティング | 2013年 | 36% | 目標達成度が80%を超えること |

| ハーバード・ビジネス・レビュー | – | 10~30% | – |

| 一般的な統計 | – | 20~40% | – |

| Harding and Bain & Company | 2025年 | 約70% | – |

| Fortune誌 | 2024年 | 25~30% | (70-75%が失敗と分析) |

表を見ていただくと分かる通り、調査によって成功確率は10%から70%までと、大きなばらつきがあります。

参考文献: https://www.lisalisa50.com/research20131106_24.html

参考文献: https://www.bain.com/insights/how-companies-got-so-good-at-m-and-a/

なぜデータによって成功率が異なるのか?

なぜこれほどまでに数字が異なるのでしょうか。理由は主に3つあります。

1. 調査対象の違い

大企業同士の大型M&Aと、我々が主戦場とする5億円規模の中小企業M&Aでは、性質が全く異なります。

2. 調査時期の違い

経済状況や市場環境によって、M&Aの成功確率は変動します。

3. 「成功」の定義の違い

これが最も重要なポイントです。多くの調査は、買い手企業の「投資回収」や「シナジー効果」といった財務的指標を「成功」の基準としています。デロイトトーマツの調査では、「目標達成度が80%を超えること」を成功と定義しており、これが一つの基準となっています

売り手経営者にとっての「成功」はデータでは測れない

しかし、会社を我が子のように育ててこられた売り手の経営者様にとって、成功は財務的な指標だけで測れるものでしょうか。

私がこれまでお会いしてきた多くの経営者様は、むしろ次のような非財務的な要素を非常に重視されていました。

- 長年苦楽を共にしてきた従業員の雇用が守られること

- 自社が大切にしてきた企業文化や理念が引き継がれること

- 取引先との関係が維持され、迷惑をかけないこと

- そして何より、経営者ご自身が「この会社に譲渡して本当に良かった」と心から思えること

これらの非財務的な要素を含めて考えた場合、M&Aの成功確率は、決して「3割」という画一的な数字で語れるものではないのです。

「高橋さん、うちは大丈夫でしょうか…」

ある食品メーカーの社長は、初めてお会いした時、不安そうな顔でそうおっしゃいました。大手企業とのM&Aを検討されていましたが、「成功率3割」という言葉が頭から離れなかったそうです。私は、その社長が何よりも従業員の将来を案じていることを感じ取りました。私たちは、財務的な条件交渉と並行して、従業員の待遇維持や企業文化の尊重を契約に盛り込むことに注力しました。最終的に、社長は「これなら安心だ」と笑顔で印鑑を押されました。このM&Aは、財務データだけを見れば「普通のディール」だったかもしれません。しかし、社長と従業員の皆様にとっては、間違いなく「100%の成功」だったと私は確信しています。

次の章では、M&Aにおける「成功」とは何か、立場によってどのように異なるのかを見ていきます。

M&Aにおける「成功」とは何か?専門家が語る3つの定義

前章で見たように、M&Aの成功確率を示す数字は調査によって大きく異なります。その最大の理由は、「成功」の定義が一様ではないからです。実は、この定義が立場によって全く異なることが、M&Aの複雑さを物語っています。

1. 財務的成功:シナジー効果と投資回収

多くのM&A調査で語られる「成功」は、買い手企業の視点から見たものです。彼らにとっての成功は、非常に明確です。

- シナジー効果の実現: 1+1が2以上になること。例えば、売上拡大やコスト削減。

- 投資の回収: 買収に費やした資金を、将来の利益で回収できること。

これらは定量的に測定できるため、M&Aの「成功率」として数字にしやすいのです。しかし、これはあくまでM&Aの一つの側面に過ぎません。

2. 非財務的成功:従業員の雇用維持と企業文化の融合

一方で、売り手である経営者様にとっての「成功」は、もっと多面的で、感情的な要素を多く含みます。私がこれまでお会いしてきた経営者の皆様が口を揃えておっしゃるのは、「納得感」という言葉です。

- 従業員の雇用は守られたか?

- 大切にしてきた社名やブランドは残ったか?

- 取引先に迷惑はかからなかったか?

- 創業者利益を確保し、安心してリタイアできるか?

- 何よりも、事業の理念や想いを引き継いでくれる、信頼できる相手に託せたか?

これらの問いに「イエス」と答えられた時、初めて経営者は心からの「成功」を実感できるのです。海外の調査では、M&A失敗の30%は、こうした企業文化の不一致が原因だと指摘されています。これは、数字に表れない「想い」の部分がいかに重要かを示しています。

以前、事業承継のご相談を受けた、ある老舗旅館の女将さんの言葉が忘れられません。「高橋さん、お金は二の次でいいんです。この旅館を、そして何より従業員たちを、自分の娘のように大切にしてくれる相手を見つけてほしいんです」。私たちは、全国の買い手候補の中から、その想いを最も深く理解してくれた一社を選び出しました。調印式の日、女将さんは相手先の社長の手を固く握り、「娘を、よろしくお願いいたします」と涙ながらにおっしゃいました。譲渡金額は、最高値を提示した企業ではありませんでした。しかし、女将さんのあの晴れやかな笑顔こそ、M&Aの真の「成功」を物語っていたと、私は今でも思っています。

3. 経営者の納得感:創業者利益と理念の承継

売り手経営者にとって、M&Aの最終的な成功とは、経済的対価と非財務的価値の両方が満たされ、「納得感」を得られることです。

具体的には、以下のような要素が重要です。

- 創業者利益の確保: 長年の努力に対する正当な経済的対価を得て、安心してリタイアできること。

- 事業理念の承継: 自らが築き上げた事業や理念が、次の担い手にしっかりと引き継がれること。

- 従業員や取引先への配慮: 共に歩んできた人々の未来が守られること。

これらすべてが満たされた時、経営者は初めて「この会社に譲渡して本当に良かった」と心から思えるのです。

このように、M&Aの成功は、誰の視点から見るかによって全く意味合いが変わってきます。「成功率3割」という数字に一喜一憂するのではなく、ご自身にとっての「成功の定義」を明確に持つこと。それが、M&Aの第一歩と言えるでしょう。

データから読み解くM&Aの5つの失敗要因【経営者が見落とす罠】

前章でM&Aの「成功」の定義を見てきましたが、ではなぜ多くのM&Aが「失敗」と言われてしまうのでしょうか。

M&Aが「失敗」に終わるのには、明確な理由があります。特に、M&Aの成否を大きく左右するのが、PMI(Post Merger Integration:M&A後の統合プロセス)です。

ある調査では、M&Aの失敗の約70%は、このPMIが原因であると指摘されています。これは、契約書にサインをしてからが本当のスタートであることを示唆しています。

ここでは、PMIの失敗を含め、M&Aが失敗に至る5つの主要因を、私の経験も交えながら解説します。

失敗要因1:PMI(統合プロセス)の軽視と失敗

PMIは、異なる文化を持つ2つの会社が1つになるための非常に繊細なプロセスです。これを軽視すると、様々な問題が噴出します。

- 組織文化の衝突: 「うちのやり方」と「あっちのやり方」がぶつかり合い、現場が混乱する。

- キーパーソンの離職: 会社の将来に不安を感じた優秀な人材が流出してしまう。

- 業務システムの混乱: 受注システムや会計システムが統一できず、業務が滞る。

海外の調査では、実に83%のM&A案件が、期待されたビジネス価値を提供できていないという衝撃的なデータもあります。これは、PMIの計画不足がいかに致命的かを示しています。

私がかつて関わったIT企業のM&Aでは、買収後に両社のエンジニア間の対立が深刻化しました。開発言語やツール、仕事の進め方まで、すべてが異なっていたのです。買収側の社長は「すぐに統一できるだろう」と楽観視していましたが、現実は甘くありませんでした。結果、プロジェクトは遅延し、主要なエンジニア数名が退職。期待したシナジー効果どころか、業績は一時的に悪化してしまいました。この経験から、私はPMIの重要性を痛感し、契約前から統合計画を具体的に詰めることの必要性をクライアントに強く訴えるようになりました。

失敗要因2:デューデリジェンス(買収監査)の不備

デューデリジェンス(DD)は、相手企業の価値やリスクを精査する重要なプロセスです。ここでの見落としは、後々大きな問題となって発覚します。

特に注意すべきは、簿外債務(貸借対照表に載っていない債務)や偶発債務(将来発生する可能性のある債務)です。例えば、未払いの残業代や、将来の訴訟リスクなどがこれにあたります。Bain & Companyの調査でも、不十分なDDが案件失敗の最も一般的な根本原因であると指摘されています。

中小企業の場合、経理資料が十分に整備されていないケースも少なくありません。専門家による徹底的なDDが不可欠です。

失敗要因3:不適切な企業価値評価(高値掴み)

買い手側がシナジー効果を過大評価し、相場からかけ離れた価格で買収してしまう「高値掴み」も、失敗の典型的なパターンです。

売り手経営者にとっては、高く売れるに越したことはないと思われるかもしれません。しかし、過大な期待を背負ってスタートしたM&Aは、その後のPMIで少しでも歯車が狂うと、買い手側から「こんなはずではなかった」という不満が噴出し、良好な関係を築くのが難しくなります。

失敗要因4:M&Aの目的・戦略の曖昧さ

「後継者がいないから」という理由だけでM&Aを進めてしまうと、自社にとって本当に最適な相手を見誤る可能性があります。

- 自社の強みは何で、それを最も活かしてくれる相手は誰か?

- 従業員の雇用や文化を守るためには、どのような相手が望ましいか?

- 5年後、10年後、会社をどのような姿にしたいのか?

こうしたM&Aの目的や戦略を明確にすることで、初めて交渉の軸が定まり、数多くの候補の中から「運命の相手」を見つけ出すことができるのです。

失敗要因5:不適切な専門家選びによる情報格差

これは、売り手経営者が最も陥りやすい罠の一つです。M&Aの専門知識や経験が不足している中で、特定の専門家の意見だけを鵜呑みにしてしまうと、自社にとって不利な条件で契約を結んでしまうリスクがあります。

専門家には様々なタイプがおり、それぞれに立場や得意分野が異なります。彼らの言うことをただ聞くだけでなく、自社の利益を最大化するために「使いこなす」という視点を持つことが重要です。

この問題提起が、次の最重要セクションへの強力なブリッジとなります。

【最重要】専門家選びがM&Aの成否を分ける理由と見極め方

M&Aのプロセスは複雑で、専門的な知識が不可欠です。そのため、ほとんどの経営者は何らかの専門家の支援を受けることになります。しかし、この「専門家選び」こそが、M&Aの成否を分ける最大の分岐点と言っても過言ではありません。

なぜなら、専門家によって立場や目的、そして報酬体系が全く異なるからです。自社の利益を守り、納得のいくM&Aを実現するためには、彼らの特徴を理解し、自社の「代理人」として主体的に使いこなす視点が不可欠です。

なぜ専門家選びが成功確率を左右するのか?

M&Aのプロセスには、情報の非対称性(情報格差)という構造的な問題があります。経営者は自社の事業には精通していても、M&Aの専門知識や市場相場、交渉のノウハウについては、専門家に大きく劣ります。

信頼できる専門家は、経営者の「武器」となり、情報格差を埋めてくれます。しかし、利益相反のリスクがある専門家を選んでしまうと、知らず知らずのうちに不利な条件を飲まされ、失敗に直結してしまうのです。

「高橋さん、もうこの条件でサインするしかないんでしょうか…」

ある部品メーカーの社長が、大手仲介会社から提示された最終条件を前に、力なくつぶやきました。当初の希望額を大幅に下回り、従業員の雇用条件も曖昧な内容でした。しかし、仲介担当者は「これを逃せば次はいつになるか分かりませんよ」と、契約を急かすばかり。私は、その仲介会社が買い手側とも緊密な関係にあり、彼らの利益を優先していることを見抜きました。私は社長に「一旦、交渉を中断しましょう」と進言。別の買い手候補を探し、最終的には当初の希望額を上回る条件で、従業員の雇用も完全に保証する契約を勝ち取りました。あの大手仲介会社の言う通りにしていたら、社長は一生後悔していたかもしれません。この経験から、私は「専門家が本当に誰のために仕事をしているのか」を常に見極める必要があると痛感しています。

M&A専門家の種類と特徴を中立的に比較(仲介会社、FA、銀行など)

M&Aの専門家は、大きく「M&A仲介会社」と「FA(ファイナンシャル・アドバイザー)」に大別されます。両者は似て非なるものであり、その違いを理解することが第一歩です。

| 比較項目 | M&A仲介会社 | FA(ファイナンシャル・アドバイザー) |

|---|---|---|

| 立場 | 中立(売り手と買い手の間) | 一方の代理人(売り手か買い手のどちらか) |

| 役割 | 交渉の仲介、利害調整、成約の促進 | 顧客の利益の最大化 |

| 契約形態 | 双方と契約(仲介契約) | 一方のみと契約(アドバイザリー契約) |

| メリット | ・交渉がまとまりやすい ・友好的なM&Aになりやすい | ・自社の利益を徹底的に追求できる ・不利な条件を飲まされるリスクが低い |

| デメリット | ・利益が相反する可能性がある ・自社の利益が最大化されないことも | ・交渉が対立し、決裂するリスクがある ・相手方との関係が悪化することも |

| 主な活躍の場 | 日本の中小企業M&A | 大企業、クロスボーダーM&A |

M&A仲介会社は、売り手と買い手の間に立ち、中立的な立場で交渉を進めます。いわば「お見合いの仲人」のような存在で、両者の意見を調整し、M&Aの成立(成約)そのものを目指します。日本の中小企業のM&Aでは、この仲介形式が一般的です。

一方、FAは、売り手か買い手のどちらか一方とだけ契約し、その顧客の利益を最大化するために活動します。いわば「交渉代理人」や「弁護士」のような存在です。上場企業が株主への説明責任を果たすためや、敵対的買収など、利害が真っ向から対立する場面で起用されることが多くなります。

「中立」の罠と報酬体系の真実

ここで売り手経営者の皆様に特に注意していただきたいのが、仲介会社の「中立」という言葉です。

仲介会社は、M&Aが成約して初めて成功報酬を得るビジネスモデルです。その報酬は、多くの場合「レーマン方式」という計算式で算出され、取引金額が大きくなるほど報酬も増える仕組みになっています。

| 取引金額 | 報酬料率 |

|---|---|

| 5億円以下の部分 | 5% |

| 5億円超~10億円以下の部分 | 4% |

| 10億円超~50億円以下の部分 | 3% |

| 50億円超~100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

この報酬体系は、一見合理的に見えます。しかし、ここに構造的な問題が潜んでいます。仲介会社の最大のインセンティブは「M&Aを成約させること」であり、極端な話、売り手の利益を多少犠牲にしてでも、買い手の言う条件を飲んでディールをまとめた方が儲かるという構造になっているのです。

その他の専門家

M&A仲介会社やFA以外にも、以下のような専門家が関わることがあります。

- 銀行: 取引先企業の紹介や資金調達の支援を行う。ただし、M&A専門ではないため、専門性に限界がある場合も。

- 税理士・公認会計士: 財務DDや税務アドバイスを提供。M&Aの一部プロセスに特化。

- 弁護士: 契約書のチェックや法務DDを担当。

- 事業承継・引継ぎ支援センター: 公的機関として無料相談を提供。中立的な立場からアドバイスを受けられる。

信頼できるM&A専門家を見極めるための「5つの質問」

では、相談時に実際に使える、信頼できる専門家を見極めるための「5つの質問」をご紹介します。

質問1:「過去の実績、特に当社と同規模・同業種の案件はありますか?」

5億円規模のM&Aと100億円規模のM&Aでは、ノウハウが大きく異なります。自社と同じ規模・業種での実績があるかを確認しましょう。

質問2:「報酬体系の詳細を教えていただけますか?」

着手金、中間金、成功報酬の内訳を明確にしましょう。「完全成功報酬制」かどうかも重要なポイントです。完全成功報酬制の専門家は、M&Aが成立しなければ報酬を得られないため、最後までクライアントと運命を共にする真のパートナーとなり得ます。

質問3:「PMI(統合プロセス)のサポート体制はありますか?」

M&Aは契約後が本番です。成約後の統合プロセスまでサポートしてくれるかを確認しましょう。

質問4:「複数の買い手候補を提示していただけますか?」

1社だけではなく、複数の候補を比較検討できるかが重要です。選択肢が多いほど、有利な交渉ができます。

質問5:「貴社の利益相反についてどう考えますか?」

これは最も重要な質問です。仲介会社の場合、売り手と買い手の両方から報酬を得るため、構造的に利益相反が生じる可能性があります。この点をどう解消するのか、明確な答えを求めましょう。

専門家選びは、M&Aの最初のボタンです。このボタンを掛け違えると、後ですべてが狂ってしまいます。複数の専門家と面談し、ご自身の目で「この人になら会社の未来を託せる」と確信できるパートナーを見つけることが、成功への最短ルートです。

よくある質問(FAQ)

Q: 中小企業のM&Aでも成功確率は大企業と同じですか?

統計データは少ないですが、中小企業は経営者の個人的な関係性が成否に大きく影響するなど、特有の要因があります。一方で、組織がシンプルな分、PMIがスムーズに進む可能性もあります。重要なのは、規模に関わらず適切な準備と専門家選びを行うことです。

Q: M&Aの成功確率に業種は関係ありますか?

業界再編が活発な業種や、IT業界のように技術の陳腐化が早い業種など、業種特有の動向は影響します。しかし、本質的な成功要因である「明確な戦略」「適切なパートナー選定」「PMIの実行」は業種を問わず共通しています。

Q: PMIで失敗しないための最も重要なコツは何ですか?

M&Aの交渉段階からPMIを見据えて計画を立てることです。特に、相手企業の文化を尊重し、従業員との丁寧なコミュニケーションを怠らないことが鍵となります。経営者同士が「一緒になって会社を成長させる」という目的を共有することが不可欠です。

Q: 良いM&Aアドバイザーの最も重要な資質は何ですか?

専門知識や実績はもちろん重要ですが、最も大切なのは「経営者の想いに寄り添ってくれるか」です。会社の数字だけでなく、歴史や文化、従業員への想いを理解し、共に最善の道を探してくれるパートナーこそが、真に信頼できるアドバイザーです。

Q: M&Aの相談はまず誰にすれば良いのでしょうか?

まずは顧問税理士や公認会計士など、身近な専門家に相談するのも一つの手です。しかし、彼らがM&Aの専門家とは限りません。最終的には、複数のM&A専門会社(仲介やFA)から話を聞き、自社の規模や価値観に最も合う専門家を慎重に選ぶことが重要です。

まとめ

M&Aの成功確率という数字は、あくまで一つの指標に過ぎません。重要なのは、その数字に一喜一憂するのではなく、なぜ失敗するのか、どうすれば成功確率を高められるのか、その本質を理解することです。

本記事で解説した通り、M&Aの成功は「成功の定義の明確化」「失敗要因の事前回避」、そして何よりも「自社にとって最適な専門家というパートナーを見つけること」にかかっています。

M&Aは、経営者であるあなたの想いを未来へ繋ぐための重要な経営判断です。正しい情報を武器に、経済的にも精神的にも「納得感のあるM&A」を実現してください。

「成功率3割」という数字に惑わされることなく、信頼できる参謀と共に、納得のいくM&Aを実現していただきたい。それが、M&Aの現場に立ち続ける私の心からの願いです。

経験豊富な代表が直接サポート

本記事で解説した内容について詳しくお知りになりたい方、またはM&Aの実行をご検討中の方は、M&A専門の経験豊富な代表者へ直接ご相談ください。初期相談は無料です。